Septiembre es el mes en el que se va a reanudar el diálogo social para un posible acuerdo en dar continuidad a los mecanismos que han tenido por objeto estabilizar el empleo, y sostener el tejido productivo, que se han dado en los diferentes Reales Decreto Ley publicado desde el inicio del Estado de Alarma el pasado 14 de marzo hasta antes del verano.

Recordemos cómo está la situación actualmente según el último Real Decreto Ley publicado en fecha 27 de junio de 2020 (RDL 24/2020), conocido como el RDL que prorrogaba los ERTES hasta el 30 de septiembre de 2020.

Mantenimiento de los ERTE por FUERZA MAYOR por COVID 19

La norma estableció mantener los expedientes, solicitados antes de la entrada en vigor de la norma, basados en causas de fuerza mayor que tuviesen su causa directa en pérdidas de actividad como consecuencia del COVID 19, que implicasen suspensión o cancelación de actividades; y prorrogarlos hasta el 30 de septiembre.

Asimismo, dio continuidad a la medida establecida en el RD 18/2020 de 12 de mayo a la posibilidad de reincorporar a las personas trabajadoras afectadas por medidas de regulación temporal de empleo, primando los ajustes en términos de reducción de jornada.

Cabe señalar en este punto que si la empresa se encuentra aplicando un ERTE, no se pueden realizar horas extraordinarias, establecerse o reanudarse externalizaciones de la actividad, ni concertarse nuevas contrataciones, sean directas o a través de ETT, durante la duración del mismo.

ERTE ETOP. Causas económicas, técnicas, organizativas o de producción.

Para la tramitación de los expedientes de regulación temporal de empleo basados en causas económicas, técnicas, organizativas y/o de producción se mantienen las medidas excepcionales establecidas en el RD 8/2020, como la organización de la representación de los trabajadores por tres componentes y el plazo de periodo de consultas que no debe superar el plazo máximo de 7 días.

La norma, además,facilitó que se pudiera negociar dicho nuevo ERTE ETOP mientras estuviese vigente el ERTE de Fuerza Mayor, en caso de que las causas que constaran el ERTE de Fuerza Mayor no se sostuvieran y la empresa necesitara medidas flexibilizadoras para dar continuidad a la actividad.

Medidas en materia de protección del desempleo.

Se prorrogó hasta el 30 de septiembre de 2020 la protección del desempleo del Art. 25 del RD 8/2020, es decir, no computar el tiempo en que se perciba la prestación por desempleo de nivel contributivo a los efectos de consumir los periodos máximos de percepción establecidos.

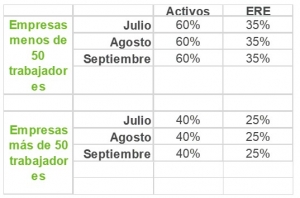

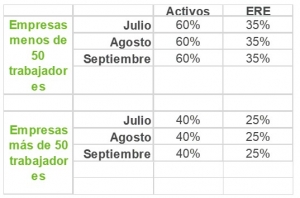

Medidas en materia de COTIZACION vinculadas a los expedientes de regulación temporal de empleo. Exoneraciones de Cuotas

Se establecen las exoneraciones del abono de la parte empresarial a la cotización a la Seguridad Social y por conceptos de recaudación conjunta en los siguientes porcentajes, según la incorporación de los trabajadores del ERTE (situación en activo) o bien si están en situación de ERTE :

Salvaguarda del empleo

El compromiso de mantenimiento de empleo de 6 meses, se extenderá a la empresa que apliquen un expediente de regulación de empleo temporal basada en causas ETOP y se beneficien de las exoneraciones de la seguridad social establecidas.

Para las empresas que haya solicitado un ERTE después del 27 de junio de 2020, el inicio del plazo se establece en la entrada en vigor de la norma.

Medidas Extraordinarias para la protección del empleo.

Se prorrogan hasta el 30 de septiembre, las medidas de protección de empleo establecidas en el Art. 2 del RDL 9/2020. La fuerza mayor y las causas económicas, técnicas, organizativas y de producción en las que se amparan las medidas de suspensión de contratos y reducción de jornada no se podrán entender como justificativas de la extinción del contrato de trabajo ni del despido.

Así como la establecida en el Art. 5 del mismo RD sobre la interrupción del cómputo de la duración máxima de los contratos temporales, para aquellas personas trabajadores que estén incluidos en un ERTE.

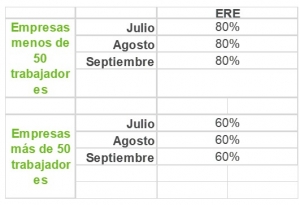

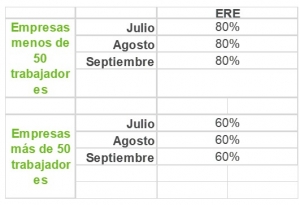

ERTES FUERZA MAYOR. A partir del 1 de julio por NUEVAS REESTRICCIONES, en base al Art. 47.3 del E.T.

Las empresas que vean impedido el desarrollo de su actividad por la adopción de nuevas restricciones o medidas de contención que así lo impongan en alguno de sus centros de trabajo podrán beneficiarse de las exenciones a continuación previa autorización de un nuevo expediente de regulación temporal de empleo de fuerza mayor en base a lo previsto en el Art. 47.3 del ET.

Tendremos que estar atentos a las materias que se van a debatir durante este mes de septiembre y que sin duda afectaran al Real Decreto aquí expuesto y que hemos querido compartir con ustedes a modo de recordatorio. Quedamos a su disposición para aclarar todas aquellas dudas que les puedan surgir puedan abordar.

Montse Teruel

montse.teruel@pich.bnfix.com

Área Laboral